Un mariage de titans

Le 7 Octobre dernier, le Monde écrivait que le second brasseur mondial avait rejeté l’offre à 92 milliards d’euros. Mais ce refus ne semble pas avoir ébranlé la ténacité du leader mondial AB InBev, déterminé à s’emparer de l’entreprise d’origine Sud-Africaine.

Alors que son offre avait déjà été refusée trois fois par le Conseil d’Administration de SAB Miller, AB InBev a fini par trouver la solution pour faire persuader son rival. Sous pression, le géant mondial avait jusqu’au 15 Octobre pour finaliser son offre. C’est en proposant finalement 44 livres par action pour l’entreprise côté à Londres qu’AB Inbev a réussi à faire pencher la balance. Une offre à plus de 100 milliards qui a finalement fait fléchir SAM Miller. Cette manœuvre valorise ainsi le second leader mondial de la bière à 71.2 milliards de livres, soit 96 milliards d’euros. Une vraie mine d’or et « un bonus de 50% par rapport au cours de SAB Miller atteint le 14 septembre dernier »… (1)

Pourquoi tant de ténacité ? L’enjeu était ici économique et stratégique car pour AB InBev, de cette fusion « résulterait dans un brasseur vraiment mondial […]. Vu les implantations géographiques largement complémentaires et les portefeuilles de marques d’AB Inbev et SAB Miller, le groupe combiné opérerait dans presque tous les marchés majeurs de la bière, y compris des régions émergentes clés avec de fortes perspectives de croissance comme l’Afrique, l’Asie, l’Amérique centrale et du sud » (2). Ainsi ce mariage permettrait notamment à AB InBev d’affirmer son emprise sur le marché latino-américain ainsi qu’en Afrique : « deux zones géographiques dans lesquelles la croissance des ventes de bière est supérieure à celle enregistrée dans les pays les plus avancés. » (3)

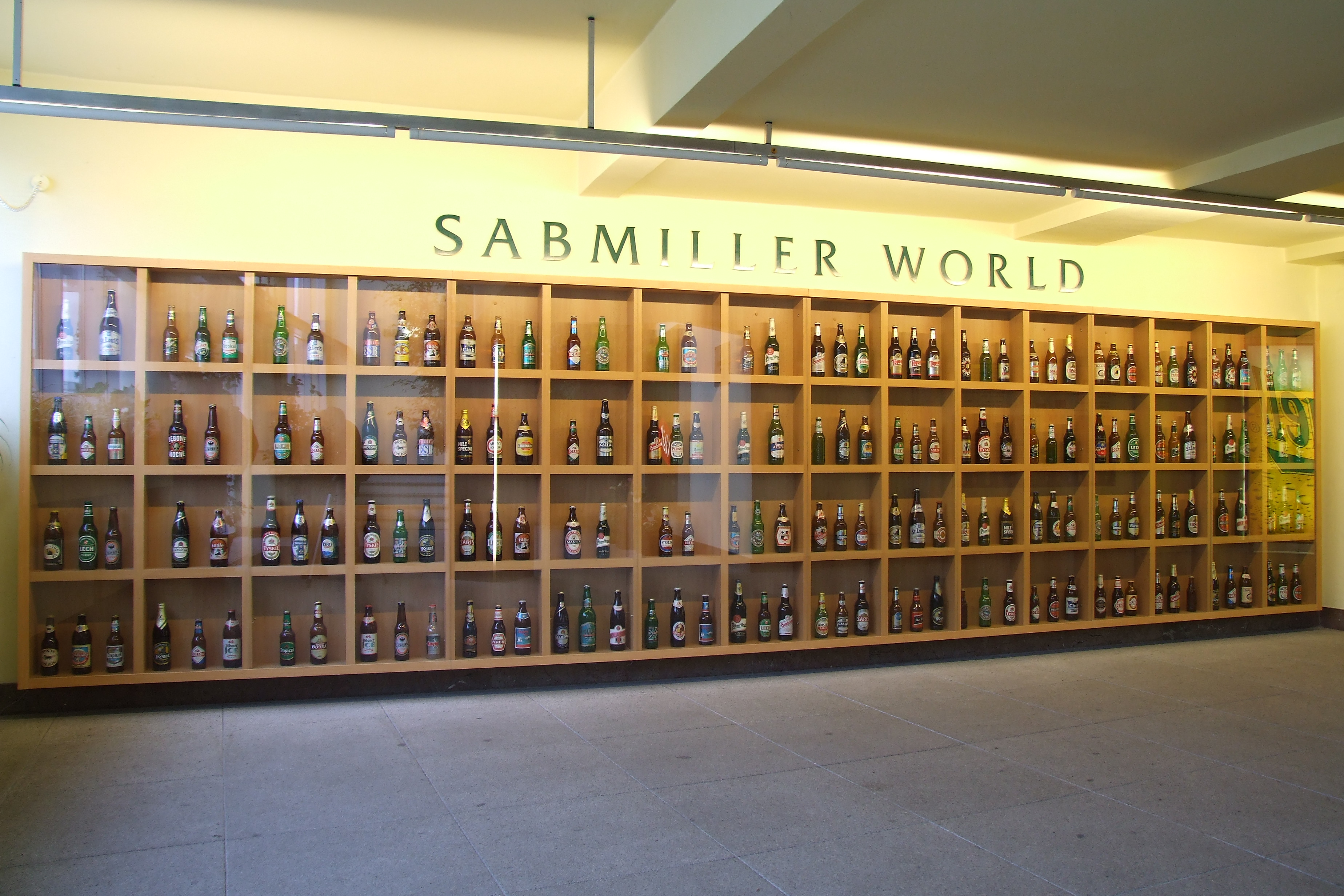

Déjà leader du secteur, cette acquisition permet donc au géant belgo-brésilien d’ajouter à son portefeuille de clients déjà bien fourni, Coors, Foster’s, Miller et Peroni, en plus de Stella Artois, Budweiser, Beck’s et Corona.

Un nouveau poids lourd pour l’agro-alimentaire

Un choc ? Pas vraiment… Cette annonce n’est autre que l’officialisation d’un projet qui faisait spéculer les milieux financiers depuis plus d’un an. Nommée « MegaBrew » par les analystes, cette absorption de SAB Miller par AB InBev devrait créer un véritable « poids lourd de l’agroalimentaire contrôlant plus de 30 % de la bière vendue dans le monde et dont les ventes combinées attendraient près de 70 milliards de dollars » (2).

Heineken, le numéro trois mondial avait déjà averti de ces manœuvres en coulisses, qualifiées par certains de manœuvres « sans états d’âme » (4). Le groupe néerlandais expliquait alors qu’il avait été approché par SAB Miller qui lui aurait fait une proposition d’achat sans spécifier véritablement le montant du chèque. La famille Heineken avait rejeté l’offre en expliquant vouloir préserver les valeurs et l’identité de la marque en tant que groupe indépendant. Bien que ce rapprochement n’ait pas eu lieu, beaucoup se sont interrogés sur ses motivations. Certains avancent que ce rachat, en augmentant la « masse critique » de SAB Miller aurait traduit sa volonté de se mettre à l’abri d’un éventuel rachat…

L’annonce de cette fusion entre les deux grands amène cependant à repenser cette manœuvre de la part du numéro deux mondial. Ainsi, doit-on y voir un rapprochement planifié de longue date en coulisses entre les deux leaders ? Une sorte d’« effet domino » où le numéro deux, après avoir racheté le numéro trois, se laissait finalement racheté par le numéro un, favorisant ainsi un phénomène de concentration ? La question se pose. Mais la réponse ne sera vraisemblablement jamais donnée.

Bien-être ou mal-être de l’économie mondiale ?

Comme le remarque M. van Zejil : « les grands groupes de bière ont ces dernières années acquis beaucoup de sociétés ». Un article de Capital explique ainsi que « la concentration est en effet l'une des rares voies de croissance pour les acteurs d'un secteur dont la totalité des grands marchés sont déjà aux mains de multinationales. » (3)

On assiste en effet à une prolifération d’acquisitions entre compétiteurs du même secteur, et ce, dans quasiment tous les domaines. Une question se pose alors : doit-on y voir le signe d’une économie mondiale qui se porte de plus en plus mal ou alors, comme le prétendent les acteurs concernés, comme des stratégies de rapprochement de l’ordre du gagnant-gagnant ?

Quelles sont les réalités qui se cachent derrière de telles opérations financières ? Ce phénomène de concentration reflète-t-il un bon état de santé des entreprises de ce secteur qui, fournies en liquidité, se permettent ce type de transactions ? Ou cela traduit-il à l’inverse un secteur qui commence à souffrir et à traverser des crises d’où ce phénomène de regroupement d’entreprises ? Une chose semble sûre, compte tenu des faits d’actualité du moment, c’est que la concentration semble définitivement être devenue une mode…

Le 7 Octobre dernier, le Monde écrivait que le second brasseur mondial avait rejeté l’offre à 92 milliards d’euros. Mais ce refus ne semble pas avoir ébranlé la ténacité du leader mondial AB InBev, déterminé à s’emparer de l’entreprise d’origine Sud-Africaine.

Alors que son offre avait déjà été refusée trois fois par le Conseil d’Administration de SAB Miller, AB InBev a fini par trouver la solution pour faire persuader son rival. Sous pression, le géant mondial avait jusqu’au 15 Octobre pour finaliser son offre. C’est en proposant finalement 44 livres par action pour l’entreprise côté à Londres qu’AB Inbev a réussi à faire pencher la balance. Une offre à plus de 100 milliards qui a finalement fait fléchir SAM Miller. Cette manœuvre valorise ainsi le second leader mondial de la bière à 71.2 milliards de livres, soit 96 milliards d’euros. Une vraie mine d’or et « un bonus de 50% par rapport au cours de SAB Miller atteint le 14 septembre dernier »… (1)

Pourquoi tant de ténacité ? L’enjeu était ici économique et stratégique car pour AB InBev, de cette fusion « résulterait dans un brasseur vraiment mondial […]. Vu les implantations géographiques largement complémentaires et les portefeuilles de marques d’AB Inbev et SAB Miller, le groupe combiné opérerait dans presque tous les marchés majeurs de la bière, y compris des régions émergentes clés avec de fortes perspectives de croissance comme l’Afrique, l’Asie, l’Amérique centrale et du sud » (2). Ainsi ce mariage permettrait notamment à AB InBev d’affirmer son emprise sur le marché latino-américain ainsi qu’en Afrique : « deux zones géographiques dans lesquelles la croissance des ventes de bière est supérieure à celle enregistrée dans les pays les plus avancés. » (3)

Déjà leader du secteur, cette acquisition permet donc au géant belgo-brésilien d’ajouter à son portefeuille de clients déjà bien fourni, Coors, Foster’s, Miller et Peroni, en plus de Stella Artois, Budweiser, Beck’s et Corona.

Un nouveau poids lourd pour l’agro-alimentaire

Un choc ? Pas vraiment… Cette annonce n’est autre que l’officialisation d’un projet qui faisait spéculer les milieux financiers depuis plus d’un an. Nommée « MegaBrew » par les analystes, cette absorption de SAB Miller par AB InBev devrait créer un véritable « poids lourd de l’agroalimentaire contrôlant plus de 30 % de la bière vendue dans le monde et dont les ventes combinées attendraient près de 70 milliards de dollars » (2).

Heineken, le numéro trois mondial avait déjà averti de ces manœuvres en coulisses, qualifiées par certains de manœuvres « sans états d’âme » (4). Le groupe néerlandais expliquait alors qu’il avait été approché par SAB Miller qui lui aurait fait une proposition d’achat sans spécifier véritablement le montant du chèque. La famille Heineken avait rejeté l’offre en expliquant vouloir préserver les valeurs et l’identité de la marque en tant que groupe indépendant. Bien que ce rapprochement n’ait pas eu lieu, beaucoup se sont interrogés sur ses motivations. Certains avancent que ce rachat, en augmentant la « masse critique » de SAB Miller aurait traduit sa volonté de se mettre à l’abri d’un éventuel rachat…

L’annonce de cette fusion entre les deux grands amène cependant à repenser cette manœuvre de la part du numéro deux mondial. Ainsi, doit-on y voir un rapprochement planifié de longue date en coulisses entre les deux leaders ? Une sorte d’« effet domino » où le numéro deux, après avoir racheté le numéro trois, se laissait finalement racheté par le numéro un, favorisant ainsi un phénomène de concentration ? La question se pose. Mais la réponse ne sera vraisemblablement jamais donnée.

Bien-être ou mal-être de l’économie mondiale ?

Comme le remarque M. van Zejil : « les grands groupes de bière ont ces dernières années acquis beaucoup de sociétés ». Un article de Capital explique ainsi que « la concentration est en effet l'une des rares voies de croissance pour les acteurs d'un secteur dont la totalité des grands marchés sont déjà aux mains de multinationales. » (3)

On assiste en effet à une prolifération d’acquisitions entre compétiteurs du même secteur, et ce, dans quasiment tous les domaines. Une question se pose alors : doit-on y voir le signe d’une économie mondiale qui se porte de plus en plus mal ou alors, comme le prétendent les acteurs concernés, comme des stratégies de rapprochement de l’ordre du gagnant-gagnant ?

Quelles sont les réalités qui se cachent derrière de telles opérations financières ? Ce phénomène de concentration reflète-t-il un bon état de santé des entreprises de ce secteur qui, fournies en liquidité, se permettent ce type de transactions ? Ou cela traduit-il à l’inverse un secteur qui commence à souffrir et à traverser des crises d’où ce phénomène de regroupement d’entreprises ? Une chose semble sûre, compte tenu des faits d’actualité du moment, c’est que la concentration semble définitivement être devenue une mode…

- http://www.lemonde.fr/economie/article/2015/10/13/biere-sab-miller-accepte-l-offre-d-achat-d-ab-inbev_4788393_3234.html#mWb43tbD6ZqgQEq3.99

- http://www.lesechos.fr/industrie-services/conso-distribution/021385369009-biere-ab-inbev-releve-son-offre-dachat-sur-sabmiller-1163074.php?UHqMFLSdQbT6XBkO.99

- http://www.capital.fr/bourse/actualites/le-brasseur-ab-inbev-veut-se-marier-avec-sabmiller-1070359#1Rb4p4GCWZxQ7t9D.99

- http://www.lemonde.fr/economie/article/2015/09/17/big-bang-en-vue-chez-les-brasseurs_4760918_3234.html#FJ06qu9BeqOpHjWt.99

Diplomatie

Diplomatie